Satispay S.p.A. (sito ufficiale) è una società italiana, fondata nel 2013, con il preciso intento di sfruttare l’ondata cashless che caratterizza in maniera sempre più rilevante la nostra vita di tutti i giorni.

Proprio al fine di intercettarla, l’azienda ha sviluppato nel 2015 l’omonima applicazione mobile, che può essere scaricata gratuitamente e per mezzo della quale è possibile fare pagamenti digitali e trasferire denaro online.

Un servizio che è stato salutato da grande successo, tanto da essere ormai in fase di decollo anche in Germania e Lussemburgo.

Quali i motivi che hanno permesso a Satispay di intercettare un gradimento così esteso? Andiamo a vedere più in profondità in questa recensione come funziona il servizio, quanto è utile e quali sono le opinioni degli utenti che lo usano o che lo hanno usato.

Cos’è Satispay

Satispay (sito ufficiale) è ormai diventata un vero e proprio punto di riferimento per quanto concerne i pagamenti online tramite smartphone. Un fattore che sta gonfiando le sue vele in maniera sempre più evidente.

Sono infatti sempre di più coloro che optano per un servizio di e-payment il quale ha già dimostrato di poter garantire livelli qualitativi importanti.

Si tratta di un’app di pagamento via smartphone che, una volta inserito il codice IBAN e il proprio numero di cellulare, consente all’utente di dare vita a transazioni di denaro senza necessitare di una carta di credito o di debito o di un dispositivo dotato di tecnologia NFC.

Come si può aprire un account

L’inaugurazione di un account con Satispay (sito ufficiale) può essere completata con una procedura estremamente semplificata: basta intatti scaricare gratuitamente l’app da App Store o Play Store (sito ufficiale).

I dispositivi compatibili sono iPhone, iPad e iPod Touch con iOS 8.0 o versioni successive, Windows Mobile e Android (da 4.1 a quelle successive).

Effettuato l’accesso alla schermata iniziale si dovrà inserire il proprio numero di telefono cellulare, oltre all’indirizzo della casella di posta elettronica.

Il secondo passo è rappresentato dalla scelta del proprio PIN, operazione che prelude all’invio di un codice di verifica presso la propria mail. Proprio il codice ricevuto dovrà essere digitato per poter procedere e affrontare il passo successivo, che è l’inserimento del proprio IBAN.

A questo punto occorre scattare un selfie tale da consentire un riconoscimento chiaro dell’utente. L’ultimo passo sarà l’inserimento dei propri dati sensibili, ovvero nome e cognome, indirizzo di residenza, codice fiscale e documento di riconoscimento (fronte/retro).

La registrazione sarà a questo punto ultimata e non resterà che attendere qualche giorno affinché i dati siano verificati e l’account attivato.

L’iscrizione dal sito

Occorre anche ricordare una cosa importante: per chi si iscrive dal sito, è possibile usufruire di una promozione inaugurale.

Basta infatti inserire il codice promo START5 per ottenere 5 euro sotto forma di Welcome Bonus (sito ufficiale per ottenere il bonus). Una cifra che potrà poi essere spesa all’interno delle strutture commerciali le quali hanno provveduto a convenzionarsi con l’azienda.

Cosa è possibile fare con Satispay

Cosa è possibile fare utilizzando Satispay?

Molte cose, una volta che sia stato inserito il codice PIN tra le quali, in particolare:

- il trasferimento di denaro, ovvero la richiesta o l’invio ai propri contatti. Il procedimento è molto semplice e prevede la selezione del contatto a cui si vuole inviare la richiesta, un clic su Richiedi o Invia, l’indicazione dell’importo, l’inserimento di un commento e l’invio. Il contatto scelto riceverà immediatamente la notifica con la richiesta, che sarà mostrata nella sezione Profilo in app.

- la creazione di un budget settimanale, il quale viene impostato attingendo dal proprio conto corrente e che può arrivare ad un massimo di 200 euro. Una volta che sia stato posto a base della cifra che ogni settimana l’utente intende avere a propria disposizione, sarà proprio il sistema a disporre in automatico una ricarica con un bonifico da o verso il conto corrente collegato all’account. In tal modo il budget su Satispay viene riportato al livello precedentemente indicato;

- ricaricare il proprio telefono o quello di un amico, grazie alle convenzioni stipulate con compagnie come Tim, Vodafone, Wind, Tre, Fastweb, Poste Mobile, ho.mobile, Coop Voce, Tiscali, DigiMobile, LycaMobile e 1Mobile;

- il pagamento dei propri bollettini con visualizzazione e download della ricevuta;

- il pagamento del bollo di auto o moto. La ricevuta del pagamento sarà disponibile e scaricabile immediatamente nella sezione “Profilo” dell’app. Inoltre dopo l’effettuazione del pagamento, il veicolo sarà automaticamente salvato nella lista presente sull’applicazione in modo da poter velocizzare il rinnovo del bollo alla sua scadenza naturale.

Cashback

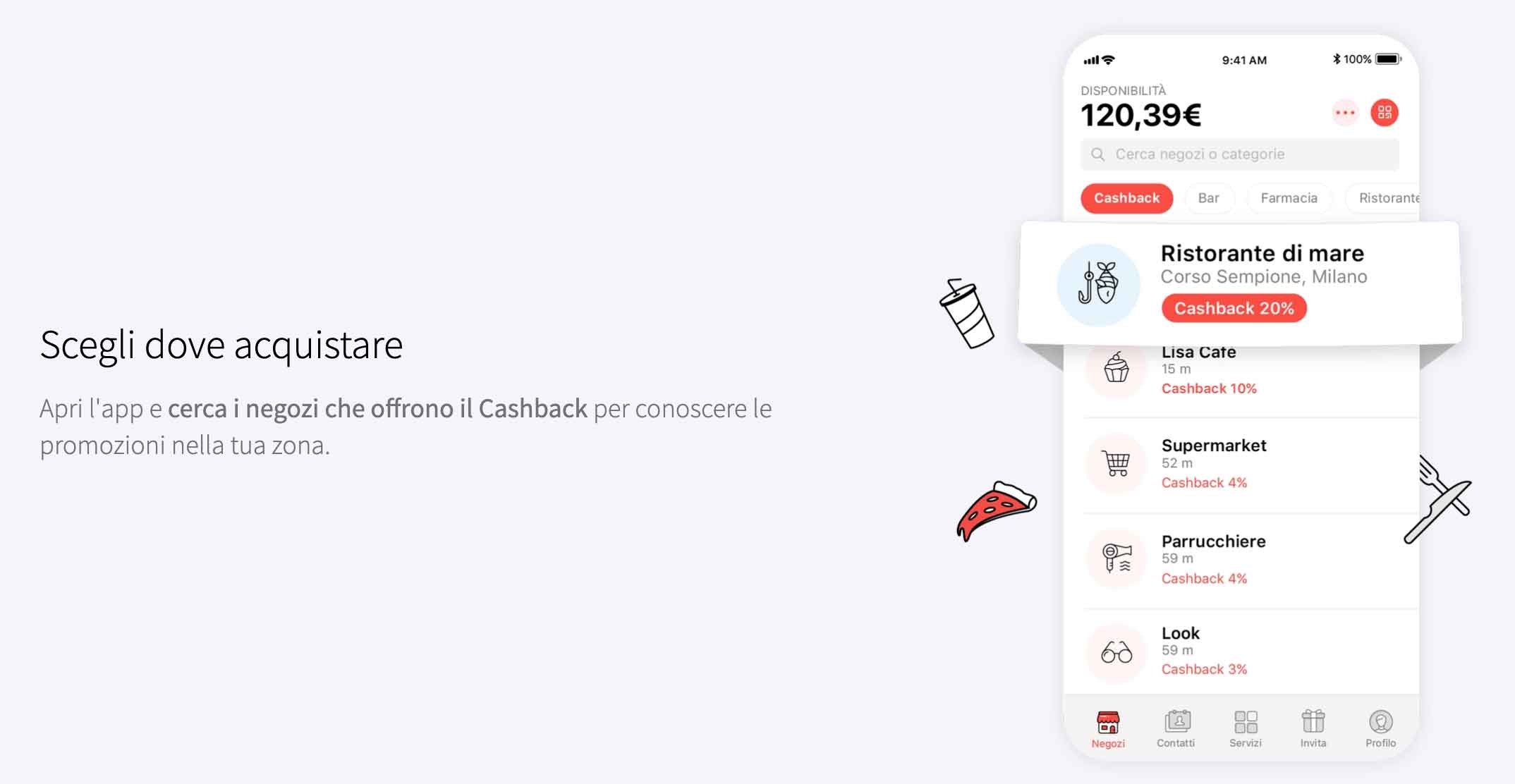

Ormai i programmi di cashback sono diventati un mezzo promozionale irrinunciabile per gli esercenti, oltre che un motivo di richiamo per gli utenti.

Satispay (sito ufficiale) ha quindi aggiunto una funzione che propone in molte occasioni il rimborso immediato di una percentuale della spesa, il quale viene riaccreditato direttamente sull’applicazione dell’utente una volta che sia stato effettuato il pagamento. Il programma predisposto dall’azienda è considerato il migliore in assoluto.

Consegna a domicilio e ritiro in negozio

Per chi vuole acquistare online, è poi possibile fare leva su due funzioni: Consegna a domicilio e Ritiro in negozio.

Una volta che sia stata aperta la lista dei negozi i quali assicurano l’uno o l’altro servizio, si possono contattare telefonicamente lasciando il proprio numero per l’invio della richiesta di pagamento. Accettata la stessa, non resta che attendere l’invio della merce ordinata o recarsi presso il negozio per ritirarla.

Il salvadanaio digitale

Altra funzione molto interessante di Satispay (sito ufficiale) è poi il salvadanaio digitale, che può essere utilizzato alla stregua di uno strumento di risparmio. Per farlo si può scegliere tra tre opzioni:

- “Spiccioli”, il quale permette di accantonare il resto di ogni acquisto arrotondato all’euro;

- “Cashback”, rivolto all’accumulo di tutto il ritorno ricevuto dopo i propri acquisti;

- “Periodico”, che consente a sua volta di accumulare un determinato importo in modo ricorrente.

Va anche sottolineato come sia possibile creare più di un salvadanaio digitale.

Satispay: quali sono i costi?

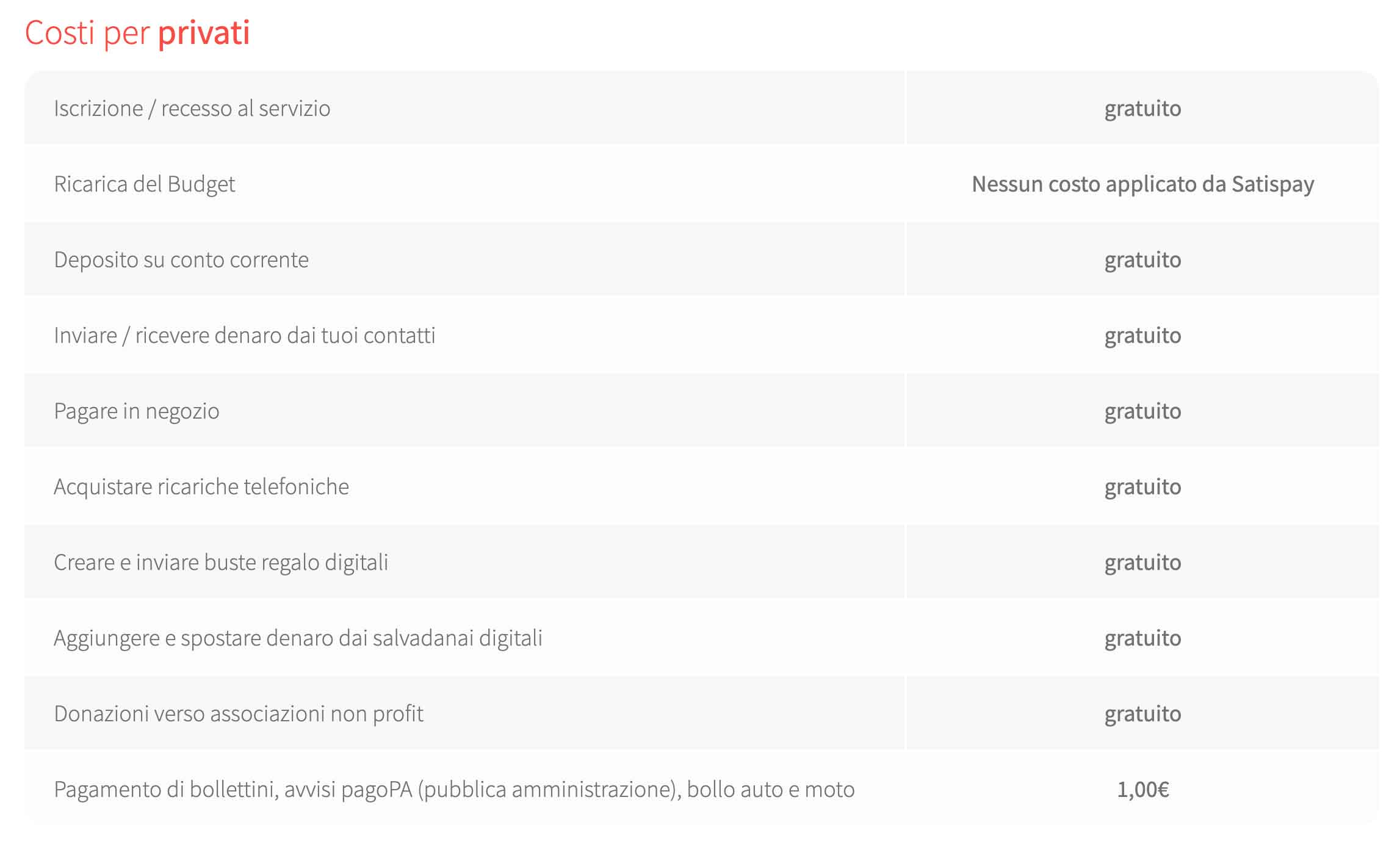

Le versioni rese disponibili da Satispay sono due:

- Privati, contraddistinta dal logo rosso, che prevede l’assenza di costi per iscrizione e recesso, ricarica del budget, deposito su conto corrente, invio o ricezione di denaro dai propri contatti, gestione dei salvadanai digitali, donazioni a favore di associazioni no profit e pagamenti nei negozi fisici. Mentre costa un euro il pagamento di bollettini, avvisi pagoPA, bollo auto e moto;

- Business, che prevede costi solo per le transazioni superiori ai 10 euro nei punti vendita tradizionali (20 centesimi), e per quelle negli e-commerce (0,5% ove la spesa sia inferiore ai 10 euro, cui occorre aggiungere 20 centesimi nel caso questa soglia sia sforata).

A proposito di Satispay Business

Una caratteristica preziosa della versione Business di Satispay (sito ufficiale) è quella derivante dalla possibilità di usufruirne da parte di figure particolari come tassisti e ambulanti o, ancora, gestori di attività come negozi elettronici e distributori automatici.

Ovvero persone che non hanno una vera e propria attività fisica, ma partecipano a pieno titolo all’economia di ogni giorno, venendo troppo spesso emarginate dalle istituzioni finanziarie tradizionali.

Pro e contro

Satispay (sito ufficiale) è stata salutata da notevole entusiasmo, se si pensa che sono ormai più di 800mila i clienti della piattaforma, un numero il quale è addirittura raddoppiato nel corso dell’ultimo anno.

Mentre sono triplicati i pagamenti, che possono esser effettuati in 90mila esercizi commerciali convenzionati. Con la grande distribuzione in prima fila, stante l’adesione di marchi come Esselunga Coop, Pam, NaturaSì, Tigros e altri. Naturalmente anche Satispay può vantare punti di forza e, anche, qualche limite.

Tra i primi proprio la semplicità d’uso, che permette di fare piccoli pagamenti anche senza dover avere contante. Inoltre il servizio funziona con qualsiasi banca e ogni modello di smartphone.

Il principale difetto è invece quello di essere stato concepito come un servizio fintech teso a soddisfare piccole esigenze della vita di ogni giorno. Il limite settimanale di 200 euro può così rivelarsi un impedimento per un nucleo familiare esteso. Un difetto che potrebbe però essere superato nell’immediato futuro.

Alternative a Satispay

Satispay vs Revolut

Meglio Satispay (sito ufficiale) o Revolut (sito ufficiale) ?

Si tratta in effetti di due strumenti molto diversi. Satispay si rivolge alle tante persone che effettuano micropagamenti e vogliono poter avere uno strumento tecnologico in grado di aiutarle. Revolut si pone ad un livello più alto, tanto da mettere in campo ipotesi come il trading online, quello di criptovalute o sull’oro, con limiti di prelievo molto più alti. Ipotesi che non sono contemplate da Satispay (sito ufficiale).

Si tratta quindi di un confronto al momento improponibile, proprio perché i due strumenti si rivolgono a platee molto diverse e si può dire militino in campionati differenti. A decidere se l’una sia migliore dell’altra deve essere proprio il consumatore, sulla base delle proprie particolari esigenze.

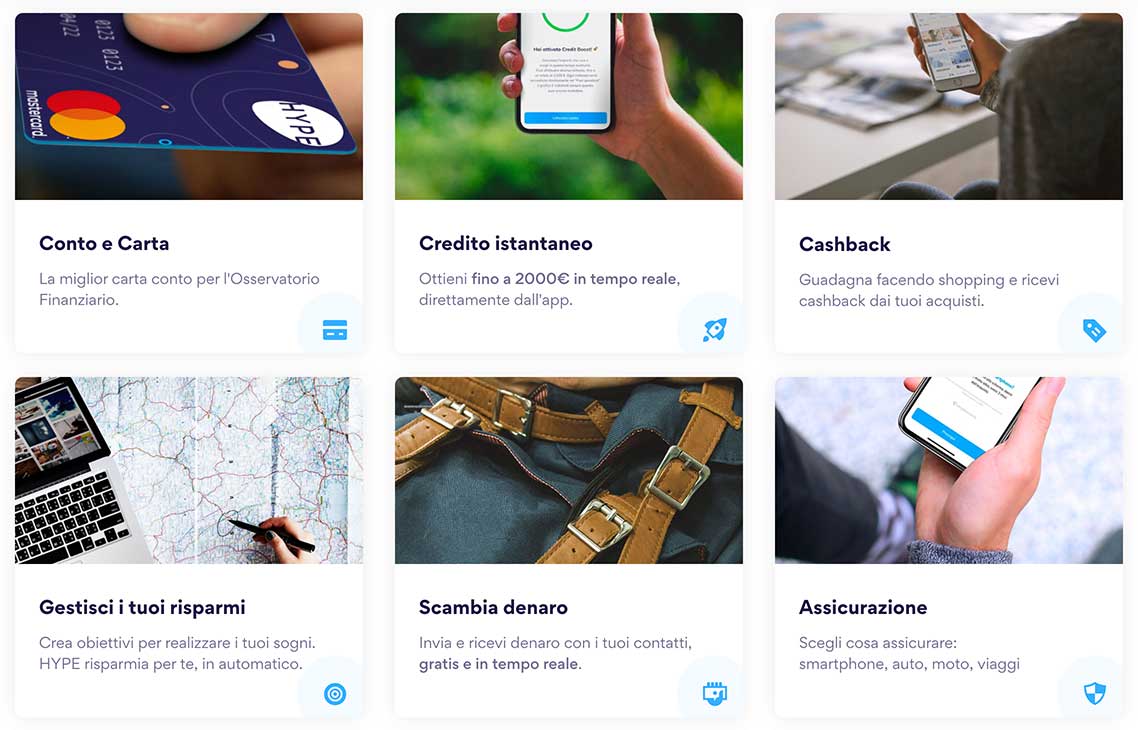

Satispay vs Hype

Meglio Satispay (sito ufficiale) o Hype (sito ufficiale)? Il punto di contatto tra di esse è nella loro natura di applicazioni che consentono di pagare nei negozi, fisici o virtuali, grazie all’associazione a carte e conti, naturalmente dematerializzati.

In questo caso si tratta di strumenti abbastanza affini, tali da rendere il confronto proponibile e anche equilibrato. A tal proposito la cosa migliore è proprio quella di ascoltare le opinioni di chi ha provveduto ad aprire entrambi i conti, magari per poter gestire le finanze familiari con più facilità.

In tal senso, non sono pochi coloro i quali affermano di utilizzare quasi esclusivamente Satispay (sito ufficiale), affermando che è in pratica diventato un vero e proprio standard di settore.

E anche perché il cashback è molto più elevato rispetto alla concorrenza. Mentre il suo vero limite è proprio nel tetto di 200 euro settimanali. Una serie di dati che sembrano infine far propendere la bilancia dalla parte di Satispay (sito ufficiale).

Conclusioni

Satispay (sito ufficiale) è un’azienda in grande crescita. Una crescita derivante dal fatto che i pagamenti da mobile nei negozi sono sempre più diffusi, anche in Italia.

Lo afferma a chiare note l’Osservatorio Mobile Payment&Commerce del Politecnico di Milano, secondo il quale nel 2018 questo segmento ha fatto registrare una crescita pari al 650% (!) nel nostro Paese.

Le transazioni in questione sono state circa 15.600.000, di cui oltre un terzo effettuate con Satispay. Il successo del servizio è dovuto in particolare ad un modello di business vincente, che prevede l’eliminazione degli intermediari.

In tal modo i pagamenti con Satispay (sito ufficiale) sono più convenienti rispetto a quelli assicurati dalla concorrenza.

Un fattore che sembra in grado di assicurare una ulteriore crescita nell’immediato futuro, tale da farne un player di assoluta importanza nella sua fetta di mercato.